مالیات در ایتالیا

یکی از دغدغههای افرادی که مهاجرت کردهاند و یا قصد مهاجرت دارند، پرداخت مالیات و قوانین مربوط به آن است. مالیات در ایتالیا نیز قوانین و پیچیدگیهای خاص خود را دارد. اما اگر شما از انواع مالیات در ایتالیا اطلاع داشته باشید و روند پرداختها و تاریخهای مهم را بدانید، بخش بزرگی از سردرگمی و نگرانیهای شما در زمان زندگی در ایتالیا رفع خواهد شد. در این نوشتار سعی کردهایم تا انواع مالیات در ایتالیا، ددلاینهای مربوط به آن، درصدهای محاسبه مالیات و اینکه چه زمانی باید مالیات لازم را پرداخت کنید شرح دهیم.

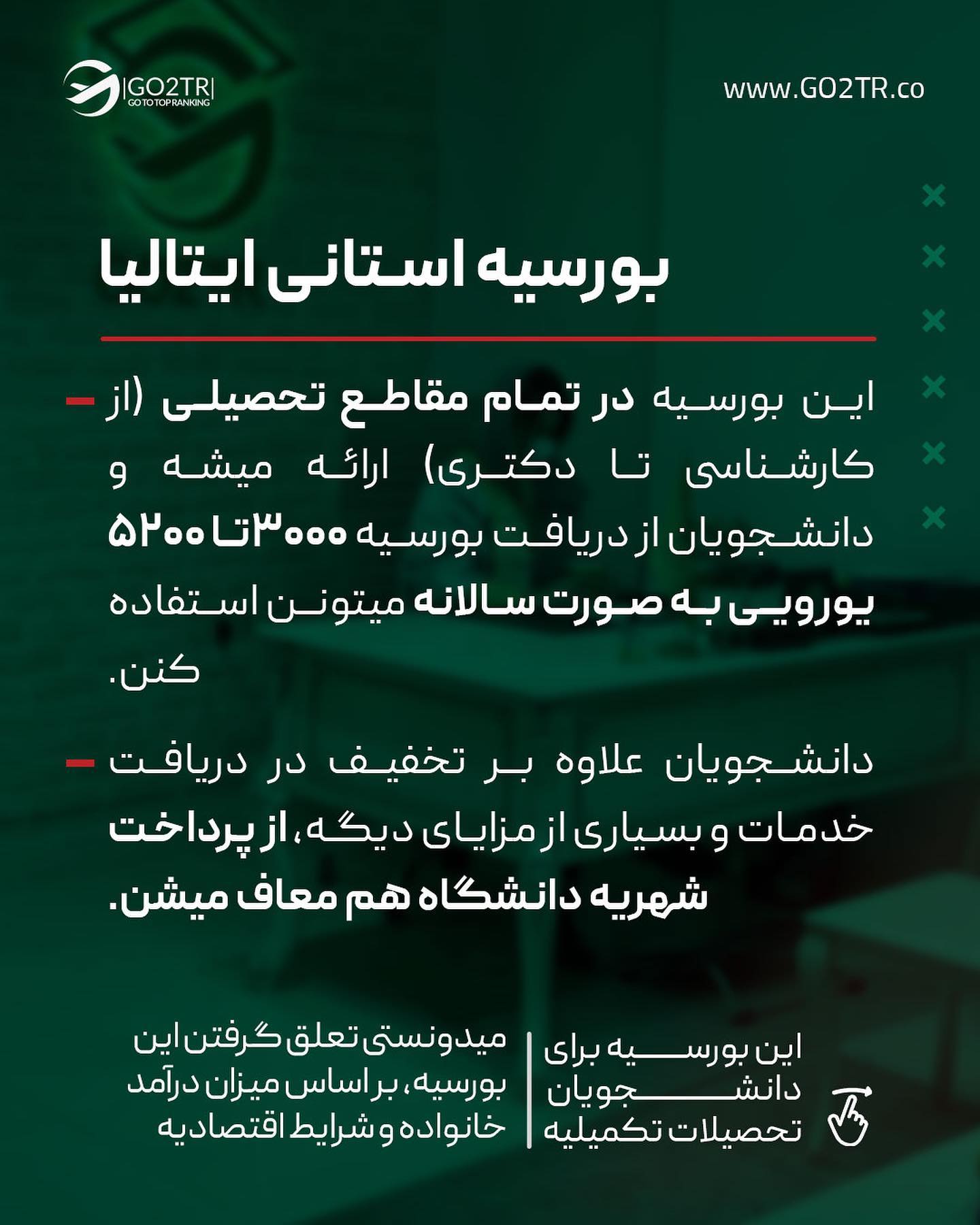

موسسه مهاجرتی GO2TR، به همراه کارشناسان و مشاوران خود، همراه شما خواهند بود تا روشهای مختلف مهاجرت مانند تحصیل در ایتالیا، کار در ایتالیا و یا دریافت ویزای سرمایهگذاری در ایتالیا را بررسی کنید. برای دریافت جلسه تخصصی میتوانید وقت مشاوره رزرو کنید و یا به صوت رایگان از مشاوره تلفنی ما بهرهمند شوید.

آنچه در این مقاله خواهید خواند:

سیستم مالیات در ایتالیا

شما در صورت کسب درآمد در ایتالیا و یا داشتن دارایی در این کشور، ملزم به پرداخت مالیات خواهید بود. مالیاتدهندگان به دو دسته تقسیم میشوند: مالیاتدهندگان مقیم و مالیاتدهندگان غیرمقیم.

برای مالیاتدهندگان مقیم، بر درآمد حاصل از فعالیتهای خود در ایتالیا و خارج از کشور ایتالیا، مالیات تعلق میگیرد. در حالی که مالیاتدهندگان غیر مقیم فقط باید مالیات بر درآمد در ایتالیا را بپردازند.

چه چیزی شما را مقیم مالیاتی در ایتالیا میکند؟

اگر هر یک از معیارهای زیر را برای بیش از ۱۸۳ روز در سال داشته باشید، مقیم مالیاتی در ایتالیا محسوب خواهید شد:

- شما به عنوان مقیم ایتالیا در سوابق جمعیت مقیم ایتالیا (Anagrafe) ثبتنام کرده باشید.

- آدرس مسکونی در ایتالیا به نام شما ثبت شده باشد.

- شما باید منافع اقتصادی یا اجتماعی (مثلاً خانوادگی) در ایتالیا داشته باشید.

توجه داشته باشید برای اینکه به عنوان مالیاتدهندگان مقیم در نظر گرفته شوید، لازم نیست در ایتالیا زندگی کنید. داشتن منافع اقتصادی یا اجتماعی در ایتالیا برای بیش از ۱۸۳ روز، شما را به یک مالیاتدهنده مقیم تبدیل میکند.

انواع مالیات در ایتالیا

قوانین سیستم مالیاتی در ایتالیا، مالیاتها را در پنج دسته، طبقهبندی کرده است:

- مالیات بر درآمد (imposta sul reddito)

- مالیات شرکتهای حقوقی (imposta sulle società)

- مالیات بر ارزش افزوده یا مالیات فروش (imposta sul valore aggiunto)

- مالیات بر خدمات (imposta sui servizi)

- مالیات غیرمستقیم (accise)

اگر کمتر از ۱۸۳ روز در یک سال، در ایتالیا زندگی میکنید و هیچ درآمدی در ایتالیا ندارید، نیازی به پرداخت مالیات در ایتالیا نخواهید داشت.

مشاهده پستمالیات بر درآمد شخصی در ایتالیا

IRPEF مخفف Imposta sul reddito delle persone fisiche در ایتالیایی است که به معنای “مالیات بر درآمد شخصی” یا به سادگی “مالیات بر درآمد” است. IRPEF معمولاً در بین همه مالیاتها در ایتالیا، رایجترین نوع آن است، زیرا همه مالیاتدهندگان مقیم ایتالیا را که درآمد کسب میکنند، شامل میشود. در ایتالیا، درصد IRPEF ثابت نیست، بلکه تصاعدی بوده و درصد مالیات، به درآمد مالیاتدهندگان بستگی دارد.

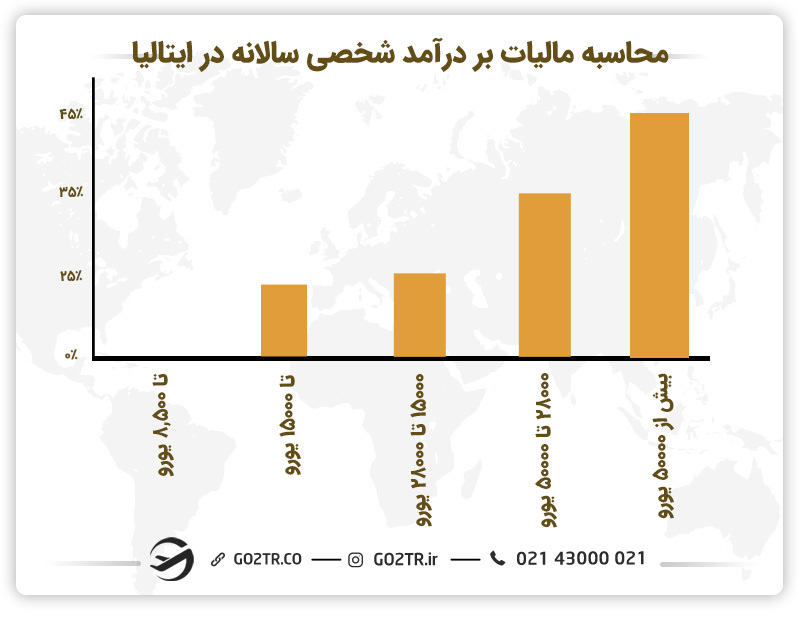

طبق قانون بودجه ایتالیا در سال ۲۰۲۲، درصدهای مالیاتی برای پنج گروه درآمدی مختلف قابل اجرا است. در جدول زیر این درصدها با توجه به درآمد سالانه فرد، نوشته شده است.

| میزان درآمد سالیانه | درصد مالیاتی که تعلق میگیرد |

|---|---|

| درآمد تا سقف ۸,۵۰۰ یورو در سال | %۰ |

| درآمد تا ۱۵,۰۰۰ یورو در سال | %۲۳ |

| درآمد از ۱۵,۰۰۰ یورو تا ۲۸,۰۰۰ یورو در سال | %۲۵ |

| درآمد از ۲۸,۰۰۰ یورو تا ۵۰,۰۰۰ یورو در سال | %۳۵ |

| درآمد بیش از ۵۰,۰۰۰ یورو در سال | %۴۳ |

مالیات بر درآمد، تنها مالیاتی نیست که مالیاتدهندگان ایتالیایی به طور معمول پرداخت میکنند. مالیاتهای دیگری نیز وجود دارد که افراد ملزم به پرداخت آن هستند. در ادامه این مالیاتها را معرفی خواهیم کرد.

مالیات بر ارزش افزوده (VAT) در ایتالیا

مانند بسیاری از کشورها، مالیات بر ارزش افزوده (VAT) مالیاتی است که همه افرادی که در ایتالیا پول خرج میکنند به طور غیر مستقیم پرداخت میکنند. این نوع از مالیات، در اصل یک مالیات بر فروش است که هر بار که کالایی در ایتالیا خریداری و یا خدماتی را دریافت میکنید، این مالیات را به صورت خودکار به دولت پرداخت کردهاید. مالیات بر ارزش افزوده در ایتالیا ۲۲ درصد است، اما برای برخی محصولات، این درصد کاهش چشمگیری دارد. به عنوان مثال، برای مواد غذایی اساسی، مالیات بر ارزش افزوده ۴ درصد و برای محصولات بهداشتی، ۵ درصد است. بسیاری از اقلام غیر ضروری دیگر با مالیات بر ارزش افزوده ۱۰ درصد ارائه میشوند.

مالیات تلویزیون (RAI) در ایتالیا

مبلغ این مالیات سالانه ۹۰ یورو است و در ۱۰ قسط و از طریق قبض برق پرداخت میشود. هزینه RAI برای هر کسی که تلویزیون دارد اعمال میشود. توجه داشته باشید که سازمان درآمد ایتالیا فرض را بر این میگذراد که شما در محل زندگی خود تلویزیون دارید، اگر تلویزیون ندارید، باید با تکمیل و ارسال فرم لازم (به زبان ایتالیایی) به آژانس درآمد، نداشتن تلویزیون را اطلاع دهید.

مالیات شهریه دانشگاه و مدرسه در ایتالیا

هزینه مدرسه در ایتالیا برای سال چهارم و پنجم دبیرستان و همچنین برای تحصیلات غیر اجباری در ایتالیا، دریافت میشود. این مالیاتها توسط افرادی که دارای فرزندان ثبتنام شده در دو سال آخر دبیرستان هستند پرداخت شده و شامل هزینه ثبتنام، حق حضور، هزینه امتحانات، هزینههای مربوط به مجوزها و غیره است. در نهایت برای صدور مدارک تحصیلی نیز هزینهای از افراد دریافت میشود.

ثبتنام در دانشگاههای ایتالیا نیز مستلزم پرداخت هزینههای اضافی است که میزان آن با توجه به دانشگاه انتخابی و در بسیاری از موارد با توجه به ISEE (شاخص وضعیت اقتصادی معادل) متفاوت خواهد بود.

مالیات شرکت ها در ایتالیا

بیشتر شرکتها در ایتالیا دو نوع مالیات میپردازند: مالیات IRES و مالیات IRAP. با این حال، ممکن است بسته به نوع شرکت مورد نظر، مالیاتهای نیز دیگری اعمال شود.

مالیات IRES، مخفف مالیات بر درآمد شرکت است و مالیاتی است که با توجه به درآمد یک شرکت، محاسبه میشود. برخلاف IRPE؛ مالیات IRES، با نرخ ثابتی تنظیم میشود که در سال ۲۰۲۲، برابر با ۲۴٪ است.

در ادامه، لیستی از انواع شرکتهایی که باید مالیات IRES (مالیات بر درآمد شرکت) را پرداخت کنند، آورده شده است:

- شرکتهای سهامی (S.p.a)

- شرکتهای با مسئولیت محدود (S.r.l.)

- مشارکت محدود برای سهام (S.a.p.a.)

- تعاونیها

- شرکتهای بیمه

- شرکتهای اروپایی

- تعاونیهای اروپایی مقیم در ایتالیا

- نهادهای دولتی و خصوصی مقیم در ایتالیا

- نهادهای دولتی و خصوصی که مقیم ایتالیا نیستند، اما برای درآمد تولید شده در ایتالیا، مقیم هستند.

این لیست شامل شرکتهای انحصاری، افراد دارای استارتاپ، دارندگان ویزای خوداشتغالی در ایتالیا و مشاغل آزاد نمیشود.

مالیات منطقه ای در ایتالیا بر فعالیت های تولیدی (IRAP)

IRAP یک مالیات منطقهای است که با یک نرخ واحد، اخذ میشود. این نرخ در سال ۲۰۲۲، ۳.۹٪ محاسبه شده است. با این حال، هر منطقه میتواند تصمیم بگیرد که آن را یک درصد افزایش یا کاهش دهد. میتوانیم نتیجه بگیریم که IRAP در ایتالیا بسته به منطقه از ۲.۹٪ تا ۴.۹٪ متغیر است. برای اطلاع از مبلغ دقیق مالیات منطقهای، میتوانید از وبسایت موسسه منطقه خود استعلام بگیرید و در صورت شک و تردید با حسابدار واجد شرایط تماس بگیرید.

از سال ۲۰۲۲، IRAP برای مالکان انحصاری، افراد خوداشتغال و مشاغل آزاد اعمال نمیشود.

سایر مالیات های مربوط به شرکت ها

IRES و IRAP مالیاتهای اصلی هستند که یک شرکت باید بپردازد. با این حال، برخی دیگر از انواع مالیات، به نوع شرکت بستگی دارد. به عنوان مثال، هزینه سالانه ثبت شرکتها را میتوان به نوعی مالیات در نظر گرفت که با توجه به نوع شرکت متفاوت است. همچنین در صورت تقسیم مالکیت شرکت به چند شریک و دریافت سود، مالیات مقطوع به میزان ۲۶% در زمان تقسیم اعمال میشود.

مالیات املاک در ایتالیا

مالیات بر املاک و مستغلات برای همه افراد و شرکتهایی که دارای ملک هستند، اعمال میشود. انواع مختلفی از مالیات بر املاک و مستغلات بسته به ملک شما و محل قرارگیری آن وجود دارد، که در ادامه به بررسی مهمترین این مالیاتها میپردازیم.

مالیات واحد شهری (IMU): این مالیات مختص افرادی است که بیش از یک ملک داشته باشند و مالیات IMU توسط کسانی که تنها مالک یک ملک هستند، پرداخت نمیشود. اما اگر فردی یک ملک داشته باشد و آن ملک دارای اهمیت تاریخی باشد، لازم است که مالیات IMU را پرداخت کند.

مالیات تعرفه پسماند (TARI): این مالیات شهرداری مرتبط با جمعآوری و دفع زباله است. میزان پرداختی این مالیات به مساحت ملک و نوع آن دارد. توجه داشته باشید که مغازهها نیز ملزم به پرداخت مالیات TARI هستند.

مالیات مصرف انرژی: مالیاتی است که مستقیماً از طریق قبوض برق و گاز پرداخت میشود.

مالیات بر ارث در ایتالیا

مالیات بر ارث مربوط به همه کسانی است که دارایی را به عنوان ارث دریافت میکنند. مالیات بر ارث در ایتالیا بسیار سنگین است و حتی اهدای پول به شخص دیگری (حتی به بستگان) در صورتی که از مقدار معینی بیشتر شود، مشمول مالیات خواهد شد. بنابر اطلاعات وبسایت وزارت اقتصاد و دارایی ایتالیا، موارد مربوط به مالیات بر ارث به شرح زیر ایت.

اگر میزان ارث بیش از ۱,۰۰۰,۰۰۰ یورو باشد، بر روی مبلغ مازاد از این یک میلیون یورو، مالیاتی به میزان ۴٪ از آن، برای نقل و انتقالات گرفته خواهد شد. این امر برای انتقال ارث به همسر یا بستگان درجه اول مانند فرزندان و نوهها است.

اگر میزان ارث بیش از ۱۰۰,۰۰۰ یورو باشد، برای انتقال ارث به برادران یا خواهران فرد، ۶٪ از مازاد صدهزار یورو، مشمول مالیات خواهد شد.

۶٪ بابت نقل و انتقالات به سایر اقوام تا درجه چهار مشمول مالیات میشود.

۸% از هر میزان ارثی برای نقل و انتقالات به تمامی افراد دیگر، مشمول مالیات خواهد شد.

از سال ۲۰۱۷ امکان پرداخت آنلاین این نوع از مالیات در ایتالیا فراهم شده است.

مالیات بر تجارت در ایتالیا

مالیات بر درآمد مالی ناشی از تجارت در ایتالیا ۲۶ درصد است. توجه داشته باشید که این نرخ برای اوراق قرضه دولتی ۱۲.۵ درصد محاسبه میشود.

همچنین اگر فردی واجد شرایط اقامت برای اهداف مالیاتی ایتالیا باشد، باید بابت داراییهای مالی نگهداری شده در خارج از کشور (IVAFE) مالیات پرداخت کند. میزان این مالیات ۰.۲% است.

برای حسابهای بانکی خارج از ایتالیا نیز (اگر در سامانه مالیاتی ایتالیا ثبت شده باشند)، مالیات به اینگونه حساب میشود که به ازای هر حساب بانکی، مبلغ ثابتی معادل ۳۴.۲۰ یورو از شما دریافت میشود. اگر میانگین موجودی سالانه حساب بانکی کمتر از ۵۰۰۰ یورو باشد، این مبلغ ثابت دریافت نخواهد شد.

سال مالیاتی ایتالیا و پرداخت مالیات

سال مالیاتی در ایتالیا در ۳۱ دسامبر به پایان میرسد و پیش پرداخت مالیاتهای افراد به روشهای زیر انجام میشود.

1

فردی که تنها درآمد او از دریافت حقوق و دستمزد است، موظف به ارائه اظهارنامه مالیاتی سالانه نیست. کارفرمای او مالیات را از حقوق کارمندی کسر میکند و مالیات شخص به مقامات مالیاتی به صورت ماهانه واریز میشود.

2

یک فرد خوداشتغال موظف به پرداخت ۱۰۰% مالیات پیش بینی شده برای یک سال یا مبلغی معادل ۹۸% مالیات پرداخت شده در سال قبل است. این پرداخت در دو قسط، یک قسط ۴۰% از کل مالیات تا ۲۰ ماه جون و ۶۰% مابقی تا ۳۰ نوامبر پرداخت میشود. تاریخ تسلیم اظهارنامه سالانه برای این افراد ۳۱، جولای است و جریمههای دیرکرد در تسلیم اظهارنامه سالیانه با نرخ ۱۲۰ تا ۲۴۰ درصد مالیات، بسته به مدت زمانی که اظهارنامه معوقه است، اعمال میشود.

3

شرکتها با مسئولیت محدود موظف هستند صورتهای مالی را ظرف ۳۰ روز از تاریخ تصویب صورتهای مالی ارائه دهند. تا زمان تاریخ تصویب صورتهای مالی، شرکت موظف است مبلغ مالیات متعلقه سال قبل و نیز ۴۰% پیشبُرد بابت پیشبینی مالیات سال جاری را پرداخت کند.

دریافت کد مالیاتی در ایتالیا

کد مالیاتی (Codice Fiscale) یک شماره است که افراد برای پراخت مالیات و حتی داشتن فعالیتهای زیر، به آن نیاز دارند.

- افتتاح حساب بانکی در ایتالیا

- باز کردن یک پرونده در دادگاه ایتالیایی

- خرید یا به ارث بردن یک ملک در ایتالیا

- ثبت قرارداد اولیه برای خرید ملک

- خرید شماره تلفن همراه

- درخواست برای اتصال برق

- گرفتن وام مسکن ایتالیایی

- اجاره ملک برای بیش از ۳۰

مدارک لازم جهت دریافت کد مالیاتی در ایتالیا

- پاسپورت معتبر و یک کپی از آن

- مهر ورود به کشور ایتالیا که بیشتر از ۳ ماه از آن نگذشته باشد.

- ویزای صادر شده توسط سفارت ایتالیا و یا کارت اقامت

- مدارکی که نشان دهد چرا به کد مالیاتی نیاز دارید.

مراحل دریافت کد مالیاتی در ایتالیا

شهروندان غیر اتحادیه اروپا میتوانند شماره مالیاتی را از طریق، دفاتر واحد برای مهاجرت (Sportelli Unici per l’immigrazione) یا در هر دفتر مرکزی پلیس (Questure) دریافت کنند. دفتر واحد برای مهاجرت، شماره شناسایی مالیاتی را برای شهروندانی که برای مقاصد شغلی یا پیوستن به خانواده خود برای ورود به کشور درخواست میکنند، صادر میکند. دفاتر پلیس، کد مالیاتی را به اتباع خارجی که نیاز به صدور یا تمدید مجوز اقامت دارند، اختصاص میدهد.

همچنین در هر شرایطی، میتوانید کد مالیاتی را از دفاتر آژانس درآمد ایتالیا، با ارائه درخواستی همراه با اهداف مالیاتی و با ذکر اطلاعات شخصی و محل سکونت دریافت کنید.

جرایم مرتبط با عدم پرداخت مالیات در ایتالیا

بر اساس قوانین جدید دولت ایتالیا، مجرمانی که به دلیل جعل فاکتورها برای اجتناب از پرداخت بیش از ۱۰۰,۰۰۰ یورو مالیات محکوم میشوند، چهار تا هشت سال زندان خواهند داشت. همچنین سایر جرایم مانند اظهارات خلاف واقع، بین دو تا پنج سال حبس خواهد داشت.

جریمههای دیرکرد در ایتالیا میتواند سنگین باشد و عدم ارائه اظهارنامه مالیاتی جرم است. اگر در پرداخت یا تشکیل پرونده با تأخیر مواجه شدید، معمولاً میتوانید از روند Ravvedimento استفاده کنید که باعث میشود با پرداخت جریمههای کمتری، پرونده را ثبت کنید. توجه داشته باشید که رویه Ravvedimento تنها به شرطی در دسترس است که مقامات، رسیدگی به ارزیابی مالیات را آغاز نکرده باشند.

جدول زیر، نشان داده است که با استفاده از Ravvedimento، به چه میزانی جریمه کمتری پرداخت خواهید کرد.

| مدت زمان گذشته از تاریخ ددلاین پرداخت مالیات | جریمه عادی | جریمه پس از Ravvedimento |

|---|---|---|

| ظرف ۱۴ روز | ۱۵% | ۰.۱۰ درصد برای هر روز تاخیر |

| از ۱۵ تا ۳۰ روز | ۱۵% | ۱.۵% |

| از ۳۱ تا ۹۰ روز | ۱۵% | ۱.۶۷% |

| از روز ۹۱ تا مهلت تسلیم اظهارنامه مالیاتی | ۳۰% | ۳.۷۵% |

| قبل از تاریخ تسلیم اظهارنامه مالیاتی متوالی | ۳۰% | ۴.۲۹% – ۵% |

منابع

سوالات متداول

اگر در سوئیس کار کنم، آیا باید در ایتالیا مالیات پرداخت کنم؟

بسیاری از افراد که در شهرهای مرزی بین ایتالیا و سوئیس هستند، در سوئیس کار و در ایتالیا زندگی میکنند. طبق توافقنامهای که بین این دو کشور وضع شده است، ایتالیا از این افراد، همانند دیگر کارمندان داخل ایتالیا، مالیات گرفته و مالیات مضاعف گرفته نمیشود. توجه داشته باشید این قانون فقط برای کسانی که در ۲۰ کیلومتری مرز زندگی میکنند، وجود دارد.

سیستم مالیاتی ایتالیا چگونه کار می کند؟

مالیات بر درآمد افراد در ایتالیا تصاعدی است. به عبارت دیگر، هر چه درآمد بیشتر باشد، نرخ مالیات قابل پرداخت نیز بیشتر خواهد بود. در سال ۲۰۲۲ نرخ مالیات برای یک فرد بین ۲۳٪ الی ۴۳٪ است، علاوه بر مالیات مستقیم (IRPEF)، مالیات منطقه ای ۰.۷٪ الی ۳.۳۳٪ و مالیات شهری ۰٪ الی ۰.۹٪ نیز وجود دارد.

آیا فرار مالیاتی در ایتالیا رایج است؟

بر اساس استانداردهای بینالمللی، ایتالیا از نظر فرار مایاتی، در یک موقعیت متوسط قرار دارد. با این حال، مردم ایتالیا به طور گسترده، فرارهای مالیاتی را گزارش میدهند.

همــــــــــــین الان مشــاوره بگیــر!

هفت روز هفته از ساعت ۸ صبح تا ۱۲ شب

پرسش و پاسخ