میزان مالیات در فرانسه

برای اقامت در فرانسه، موظف به پرداخت مالیات هستید. نهتنها در فرانسه، بلکه برای زندگی در هر کشوری جهت تأمین هزینههای عمومی، ملزم به پرداخت مالیات هستید. میزان و نوع مالیات در کشورهای مختلف، یکسان نیست. سیستم تأمین اجتماعی فرانسه یکی از سخاوتمندانهترین سیستمها در جهان است، اما هزینههای اجتماعی و مالیاتهای بالایی برای آن پرداخت میشود. به طور معمول اتباع فرانسوی و یا خارجی که دارای آدرس اقامتی و مالیاتی در کشور فرانسه هستند، مشمول پرداخت مالیات خواهند بود.

ساکنان کشور فرانسه مالیات را طبق مالیات جهانی میپردازند. که در برگیرنده درآمد حاصل از اشتغال، سرمایه گذاری، سود سهام، سود بانکی، حقوق بازنشستگی و دارایی است. مالیات بر کالاها و خدمات در فرانسه حدود ۲۰ درصد و مالیات بر درآمد بسته به شرایط و درآمد فرد از ۰ تا ۴۵ درصد است.

آیا شما به زندگی و کار در فرانسه علاقهمندید؟ خبر خوب این است که موسسه مهاجرتی GO2TR با سابقه درخشانی که در پروندههای موفق مهاجرت به فرانسه دارد، در تمام مراحل مهاجرت، دریافت ویزا و استقبال از شما در کشور فرانسه همراه و مشاور شما خواهد بود.

آنچه در این مقاله خواهید خواند:

درباره سیستم مالیاتی در فرانسه

مالیات در فرانسه با رأی بودجه سالانه توسط پارلمان فرانسه تعیین میشود. سیستم مالیاتی فرانسه میتواند کمی پیچیده باشد. مالیات بر درآمد، سهم تأمین اجتماعی و مالیات بر کالاها و خدمات، تنها بخشی از انواع مختلف مالیات در فرانسه هستند. با پرداخت مالیات میتوانید در تأمین سیستم رفاه اجتماعی فرانسه سهیم باشید و در بسیاری از موارد از دردسر دور شوید.

در ادامه این مقاله به سیستم متنوع مالیات در فرانسه خواهیم پرداخت. البته درنظر داشته باشید که این راهنما نباید مبنای تصمیمگیری شما قرار گیرد و بهتر است در مورد وضعیت مالیات فردی خود از مشاوره تخصصی استفاده کنید.

سیستم مالیات PAYE در فرانسه

از سال ۲۰۱۹، سیستم Pay-As-You-Earn (PAYE) در سراسر فرانسه مورداستفاده قرارگرفته است. طبق این سیستم بهجای ثبت مالیات بر درآمد و پرداخت مالیاتهای سال قبل، از منبع درآمد ماهانه خود مشمول مالیات میشوید.

درآمد مشمول PAYE همچنین شامل درآمد بازنشستگی (مانند حقوق بازنشستگی یا مستمری)، درآمد مربوطه در خارج از کشور، درآمد حاصل از مرخصی (مثلاً برای بیماری یا زایمان) و درآمد اجاره است.

سیستم مالیاتی فرانسه برای خارجیها

افراد غیرمقیم فرانسه بر درآمد حاصل از منابع فرانسوی مشمول مالیات میشوند. بنابراین، حتی اگر بهطور دائم در فرانسه زندگی نمیکنید، اما برای یک شرکت فرانسوی کار میکنید، مشمول مالیات بر درآمد خواهید شد. گفتنی است، فرانسه معاهدات مالیاتی با تعدادی از کشورها دارد که ساکنان برخی کشورها را قادر میسازد از مالیات دوگانه اجتناب کنند.

انواع مالیات در فرانسه

سه نوع اصلی مالیات شخصی در فرانسه وجود دارد:

- مالیات بر درآمد فرانسه (impôt sur le revenu)

- کمکهای تأمین اجتماعی (هزینههای اجتماعی/cotisations sociales)

- مالیات بر کالاها و خدمات (taxe sur la valeur ajoutée TVA یا VAT در فرانسه)

شما همچنین برای زندگی در فرانسه باید مبلغ مالیات ساکنان (taxe d’habitation) یا مالیات دارایی فرانسوی (taxe foncière) را بپردازید. اگر در حال فروش زمین یا ملک هستید یا داراییهای شما بیش از ۱.۳ میلیون یورو است، ممکن است مالیات بر عایدی سرمایه نیز برای شما درنظر گرفته شود.

مالیاتهای فدرال در فرانسه

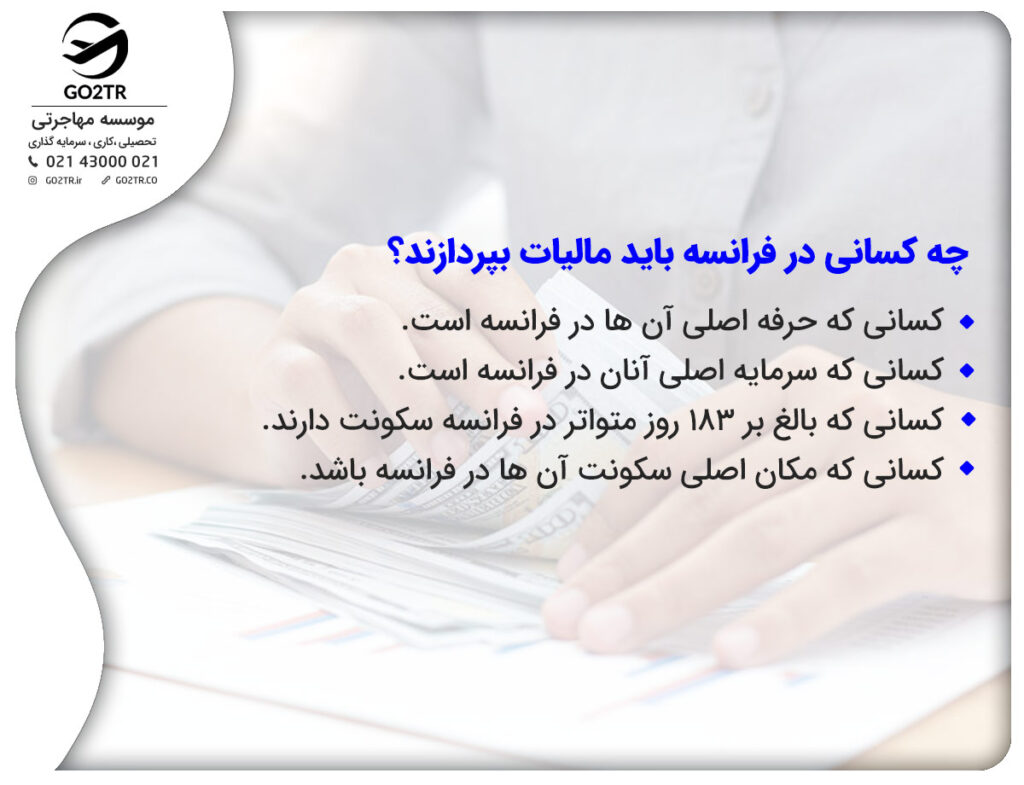

مالیات در فرانسه گسترده است. درواقع، بهعنوان فردی که در فرانسه زندگی میکند یا در این کشور کسب درآمد میکند، باید برای موارد زیر مالیات بپردازید:

- درآمد شخصی بهصورت سالانه

- سرمایهگذاریها

- درآمد شرکت یا کسبوکار

- وراثت

- دارایی

- ثروت

- کالاها و خدمات خریداری شده

مالیاتهای محلی در فرانسه

صاحبخانهها در فرانسه نیاز به پرداخت مالیات محل اقامت دارند. این مالیات محلی، از هرکسی که ساکن یک ملک در فرانسه است، اخذ میشود. در سال ۲۰۲۱، مالیات برای املاکی که محل سکونت اصلی مالک هستند، بهطور کامل لغو شد. بنابراین اگر دو ملک در فرانسه دارید، مالیات ملکی را که در آن زندگی نمیکنید، پرداخت خواهید کرد. میزان این مالیات بهاندازه و وضعیت ملک و همچنین نرخهای تعیینشده توسط ادارات مالیاتی محلی بستگی دارد.

مالیات بر کالاها و خدمات (VAT) در فرانسه

Taxe sur la valeur ajoutée یا TVA – VAT مالیاتی است بر برخی کالاها و خدمات که در قیمت فروش لحاظ میشود. نرخ استاندارد TVA در فرانسه ۲۰٪ است. بااینحال، نرخ TVA فرانسه برای برخی داروها، حملونقل عمومی، هتلها، رستورانها و بلیت رویدادهای ورزشی/ فرهنگی (۱۰%)، غذا و کتاب (۵.۵%) و مجوزهای تلویزیونی و روزنامهها (۲.۱%) کاهش یافته است.

مالیات مجوز تلویزیون

redevance audiovisuelle (۱۳۸ یورو در سال ۲۰۲۲) مالیاتی است که شما برای داشتن یک یا چند تلویزیون پرداخت میکنید. شما این مالیات را فقط یک بار پرداخت میکنید. حتی اگر از تلویزیون فقط برای تماشای دیویدی استفاده کنید نیز، مالیات برای شما در نظر گرفته میشود. اگر در خانه تلویزیون ندارید، باید این را در اظهارنامه مالیاتی سالانه خود در فرانسه اعلام کنید.

مالیات بر درآمد در فرانسه

نرخ مالیات بر درآمد فرانسه به وضعیت تاهل، تعداد فرزندان، درآمد شما و اینکه آیا خوداشتغال هستید یا خیر بستگی دارد.

نرخ مالیات بر درآمد شخصی برای ساکنان

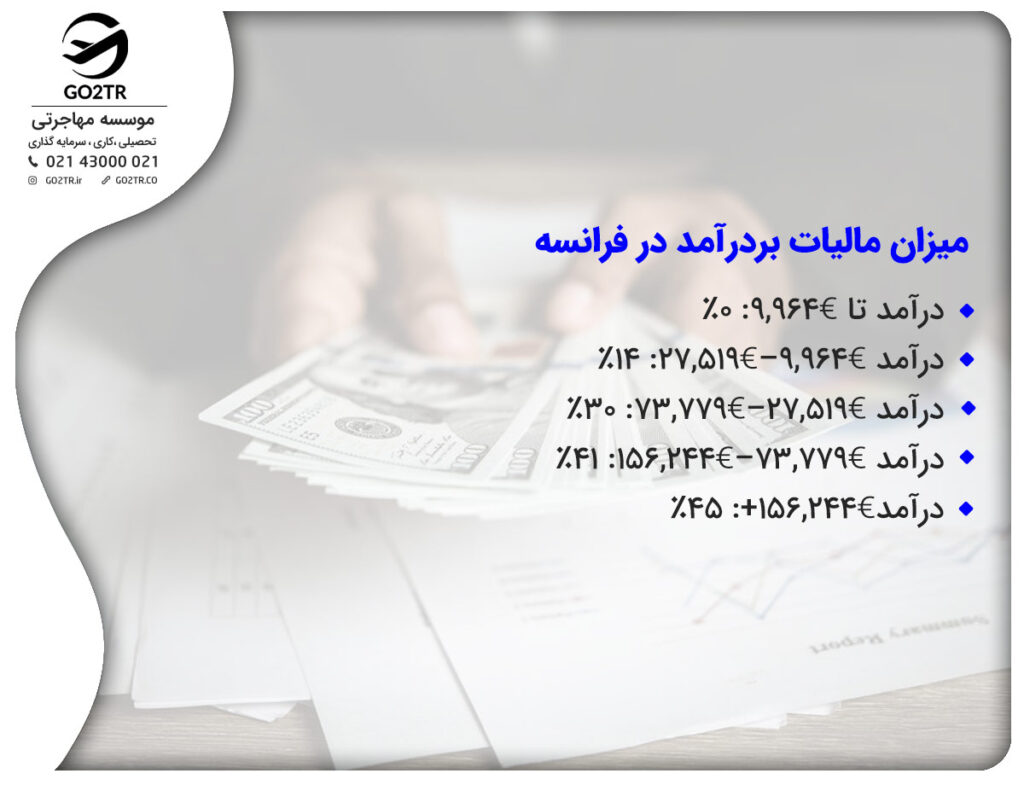

ساکنان رسمی، مالیات فرانسه را بر درآمد جهانی میپردازند که شامل درآمد حاصل از اشتغال، سرمایهگذاری، سود سهام، بهره بانکی، مستمری و دارایی است. نرخ مالیات بر درآمد در فرانسه در سال ۲۰۲۲ به شرح زیر است:

| باندهای مالیات بر درآمد فرانسه | نرخ مالیات فرانسه |

|---|---|

| بالای €۱۰,۲۲۵ | ۰% |

| بین €۱۰,۲۲۶ تا €۲۶,۰۷۰ | ۱۱% |

| بین €۲۶,۰۷۱ تا €۷۴,۵۴۵ | ۳۰% |

| بین €۷۴,۵۴۶ تا €۱۶۰,۳۶۶ | ۴۱% |

| €۱۶۰,۳۶۷ و بالاتر | ۴۵% |

نرخ مالیات بر درآمد شخصی برای افراد غیر مقیم در فرانسه

افراد غیرمقیم معمولاً مالیات بر درآمد خود را با حداقل نرخ مالیات فرانسوی یعنی ۲۰ درصد برای درآمد تا سقف ۲۷,۵۱۹ یورو و ۳۰ درصد برای درآمد بالاتر از این پرداخت میکنند.

نحوه ثبت اظهارنامه مالیات بر درآمد در فرانسه

به لطف سیستم PAYE، مالیات بر درآمد شما از حقوق ماهانهای که در کشور فرانسه دریافت میکنید کسر میشود. استثناهای سیستم PAYE شامل درآمد سرمایهگذاری (شامل سود ناشی از بیمهنامههای عمر)، سود سرمایه از سرمایهگذاریهای مالی و املاک و مستغلات و درآمد غیرفرانسوی است.

تشکیل اظهارنامه مالیاتی عمومی

اگر قبلا اظهارنامه مالیاتی پر کرده باشید، احتمالاً فرم تکمیلشده بهصورت خودکار برای شما ارسال میشود تا درصورت نیاز اصلاح و تایید کنید. اگر برای اولینبار است که میخواهید اظهارنامه مالیاتی تکمیل کنید باید از اداره مالیات محلی (centre des impôts) یا mairie یا بهصورت آنلاین از طریق وزارت اقتصاد و دارایی فرانسه فرم موردنیاز را دریافت کنید.

تکمیل و ارسال اظهارنامه مالیاتی فرانسوی به عهده خود شخص است.

مهلت تشکیل اظهارنامه مالیاتی در فرانسه در ماههای می و ژوئن است. اگر مهلت مقرر را رعایت نکنید، حدود ۱۰ درصد از صورتحساب مالیاتی خود جریمه خواهید شد.

مالیات بر درآمد خوداشتغالی در فرانسه

اگر خوداشتغال هستید و بهتنهایی کار میکنید (مثلاً یک فریلنسر)، یک کارآفرین خرد محسوب میشوید که الزامات مالیاتی سادهای دارد. به این معنی که برای مالیات بر درآمد، شما درامدتان را تحت نرخهای شخصی استاندارد ثبت میکنید.

اگر صاحب کسبوکار بزرگتری هستید که تحت وضعیت کارآفرینی خرد قرار نمیگیرد، باید مالیات را طبق اصول معمول کسب و کارها (برمبنای سود) در فرانسه بپردازید.

مالیات بر املاک در فرانسه

اگر ملکی در فرانسه دارید، شامل دو مالیات متفاوت است که به آنها taxe d’habitation و taxe foncière میگویند. مالیات جمعآوری زباله نیز وجود دارد.

- Taxe d’Habitation – مالیات اقامت

- Taxe Foncière – مالیات مالکیت

- مالیات جمعآوری زباله

مقامات محلی همچنین نرخهایی را در محلهای تجاری، به نام Contribution Economique Territoriale (CET) دریافت میکنند. حتی اگر کسبوکارتان را از خانه خود اداره کنید، باز هم مشمول پرداخت این نرخها خواهید بود، اگرچه معافیتها و سایر امتیازاتی وجود دارد.

میزان مالیات به میزان ۱۲.۵ درصد ارزش قابل تعرفه ملک محاسبه میشود که از سال دوم به ۲۵ درصد افزایش مییابد.

اگر در حال خرید خانه در فرانسه هستید یا در حال حاضر در این کشور مالک هستید، باید مالیات foncière (مالیات بر دارایی) را بپردازید، حتی اگر ملک را اجاره میکنید. صورتحساب مالیات فونسییر در سهماهه آخر سال قابل پرداخت است و مبلغ آن بر اساس ارزش اجاره سالانه تخمینی ملک ضرب در درصدی تعیینشده است. شما میتوانید مالیات را بهصورت مستقیم و یا اقساط ماهانه پرداخت کنید.

در صورت خالی بودن ملک، مالیات قابل پرداخت نیست. آن دسته از املاکی که قابلیت تصرف را دارند -یعنی در املاکی که مبلمان وجود دارد و خدمات آب و برق نیز در دسترس باشد- اما در آن کسی زندگی نمیکند، ملزم به پرداخت مالیات است، اما املاکی که در حال بازسازی هستند و کسی آنجا را اشغال نمیکند و همچنین مبله نیستند از پرداخت مالیات معاف خواهند بود.

مالیات جمعآوری ضایعات در فرانسه

Taxe d’Enlèvement des Ordures Ménagères (TEOM) نحوه پرداخت هزینه خدمات جمعآوری زباله توسط یک منطقه است. برخی از محلات تصمیم میگیرند این خدمات را از طریق بودجه عمومی خود تأمین کنند، اما بسیاری از آنها تصمیم میگیرند بهجای آن از ساکنان مالیات بگیرند.

مالیات بر عایدی سرمایه فرانسه

مالیات بر عایدی سرمایه در فرانسه (Impôt sur les plus values) برای فروش ساختمان، زمین و سهام قابل پرداخت است. در فرانسه مالیات ثابت ۳۰ درصدی بر درآمد و سود پسانداز و سرمایهگذاری اعمال میشود که شامل مالیات بر درآمد ۱۲.۸ درصد و هزینههای اجتماعی ۱۷.۲ درصد است.

مالیات بر عایدی سرمایه بر دارایی، شامل مالیات بر درآمد ۱۹٪ بهاضافه ۱۷.۲٪ هزینههای اجتماعی است که درمجموع ۳۶.۲٪ است.

مالیات بر ثروت در فرانسه

در سال ۲۰۱۸، فرانسه مالیات بر داراییهای مالی را لغو کرد و آن را با IFI (Impôt sur la Fortune Immobilière) جایگزین کرد که فقط بر مستغلات قابلاعمال است.

طبقات مالیات بر ثروت به شرح زیر است:

- ۸۰۰,۰۰۰ یورو تا ۱.۳ میلیون یورو: ۰٫۵%

- ۱.۳ میلیون یورو تا ۲.۵۷ میلیون یورو: ۰.۷ درصد

- ۲.۵۷ میلیون یورو تا ۵ میلیون یورو: ۱ درصد

- ۵ تا ۱۰ میلیون یورو: ۱.۲۵ درصد

- ۱۰ میلیون یورو بیشتر: ۱.۵٪

بهعنوان یادآوری، افراد غیرمقیم فقط از داراییهای فرانسوی خود مشمول پرداخت مالیات میشوند. سقف مالیات بر ثروت برای ساکنان فرانسه اعمال میشود، به این معنی که کل مالیاتهای دریافتی نباید از ۷۵ درصد درآمد تجاوز کند.

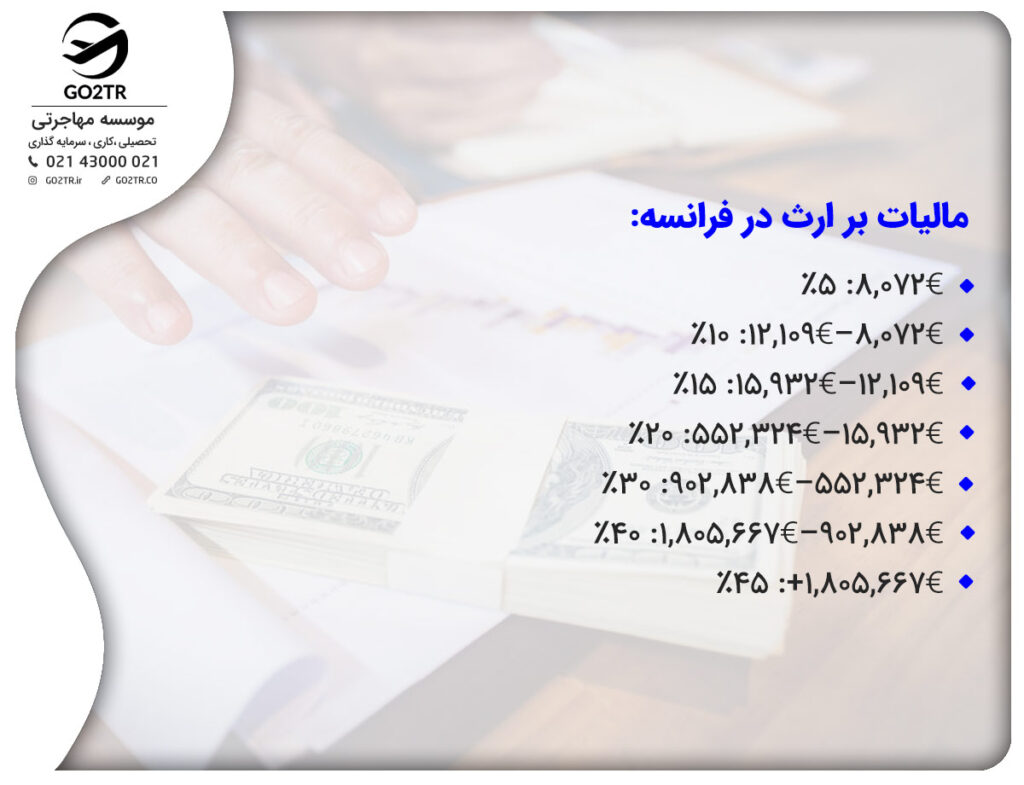

مالیات بر ارث در فرانسه

مالیات بر ارث در فرانسه بسیار پیچیده است. بازماندگان متوفی فرانسوی، ملزم به پرداخت مالیات بر تمام داراییهای فرد متوفی در سراسر جهان هستند. برای افراد غیر مقیم، بسیاری از معاهدات مالیاتی دوجانبه با فرانسه، معافیتهایی را برای پرداخت مالیات بر داراییهای جهانی درنظر میگیرند.

پس از هرگونه کسر، معافیت و اضافه کردن هدایایی که از متوفی در ۱۵ سال گذشته باقیمانده است، نرخ ارث برای والدین، فرزندان و نوهها به شرح زیر است:

- کمکهزینه معاف از مالیات: ۱۰۰۰۰۰ یورو

- تا ۸,۰۷۲ یورو: ۵%

- از ۸,۰۷۲ تا ۱۲,۱۰۹ یورو: ۱۰%

- از ۱۲,۱۰۹ تا ۱۵,۹۳۲ یورو: ۱۵%

- از ۱۵,۹۳۲ تا ۵۵۲,۳۲۴ یورو: ۲۰%

- از €۵۵۲,۳۲۴ تا €۹۰۲,۸۳۸: ۳۰%

- از ۹۰۲,۸۳۸ تا ۱,۸۰۵,۶۶۷ یورو: ۴۰%

- بیش از €۱,۸۰۵,۶۶۷ یورو: ۴۵%

خواهر و برادر متوفی پس از بازپرداخت مالیات فرانسه به مبلغ ۱۵,۹۳۲ یورو، ۳۵ درصد برای مبالغ تا ۲۴,۴۳۰ یورو و ۴۵ درصد برای مبالغ بیشتر، مشمول مالیات هستند. سایرین بسته به رابطه آنها ۵۵٪ یا ۶۰٪ مالیات پرداخت میکنند..

مالیات شرکت و نرخ مالیات بر ارزشافزوده در فرانسه

هنگامیکه شرکت خود را در فرانسه اداره میکنید، ممکن است تحت سیستم مالیات بر درآمد شخصی (Impôts sur le Revenu، IR) یا سیستم مالیاتی شرکت (Impôts sur les Societiés، IS) مشمول پرداخت مالیات شوید. اگر تحت دستورالعملهای جدید شرکتهای خرد بهعنوان یک تاجر انحصاری یا فریلنسر فعالیت میکنید، مالیات و هزینههای اجتماعی را بر اساس گردش مالی (درآمد کسبوکارتان) تحت سیستم سادهسازی مالیاتی خرد میپردازید.

نرخ مالیات شرکتها در فرانسه بهتدریج کاهش یافته است، بهطوریکه اکثر شرکتها در حال حاضر نرخ ۲۵٪ را بدون توجه به سود خود پرداخت میکنند.

بازپرداخت و اعتبار مالیات فرانسه

ممکن است بتوانید صورتحساب مالیاتی خود را با بازپرداخت مالیات، کمکهزینه و امتیازات فرانسوی کاهش دهید. افرادی که شامل این موارد میشوند به شرح زیر هستند:

- اگر در یک شغل حرفهای کار میکنید و کمتر از سطح مشخصی درآمد دارید؛

- حق بیمه کارکنان تأمین اجتماعی؛

- هرگونه هزینه حرفهای/مرتبط با شغل (تا ۱۲,۳۰۵ یورو)؛

- اگر از فردی بالای ۷۵ سال در خانه خود حمایت میکنید؛

- ضرر ناشی از اجاره املاک غیر مبله (تا ۱۰,۷۰۰ یورو)؛

- زیان ناشی از فعالیت تجاری یا حرفهای؛

- حمایت از کودکان برای خردسالانی که بخشی از خانواده مالی شما نیستند؛

- رعایت صرفهجویی در انرژی در خانه شما؛

- اگر پولی را در یک سیاست سرمایهگذاری تضمینی سرمایهگذاری میکنید یا در آن مشارکت میکنید؛

- اگر درآمد پایینی دارید، ممکن است بتوانید از مالیات محلی فرانسوی املاک تخفیف بگیرید.

بازپرداخت مالیات بر ارزشافزوده در فرانسه

افرادی که مقیم اتحادیه اروپا نیستند، ممکن است بتوانند برای بازپرداخت مالیات بر ارزشافزوده در فرانسه درخواست دهند. این فرآیند میتواند خستهکننده باشد، اما به رسید اقلام خریداریشده (درمجموع حداقل ۱۰۰.۰۱ یورو یا بیشتر) نیاز است و همه اقلام باید در یک روز و در یک فروشگاه خریداری شده باشند.

برای بازپرداخت مالیات بر ارزشافزوده، حتماً قبل از خروج از فروشگاه فرم Detaxe را بگیرید و بپرسید که آیا باجه بازپرداخت مالیاتی دارند یا خیر؟ سپس میتوانید در آنجا بازپرداخت مالیات بر ارزشافزوده را دریافت کنید. اگرنه، Detaxe و رسیدهای خود را به باجه مالیات بر ارزشافزوده در فرودگاه ببرید. قبل از اینکه چمدانهای خود را چک کنید و وارد گیت امنیت شوید، میتوانید فرآیند بازپرداخت مالیات را تکمیل کنید.

منبع: Taxes in France

سؤالات متداول

مشاوره پرداخت مالیات در فرانسه

موسسه مهاجرتی GO2TR با کادری مجرب و کارشناسهای مهاجرتی در انواع روشهای مهاجرت به خارج، اعم از تحصیلی، کاری و سرمایه گذاری خدمات مشاوره ارائه میدهد. جلسات تخصصی مشاوره گوتوتی آر مسیر مهاجرت را با توجه به شرایط اختصاصی شما، هموار میکنند.

همــــــــــــین الان مشــاوره بگیــر!

هفت روز هفته از ساعت ۸ صبح تا ۱۲ شب

پرسش و پاسخ